電子帳簿保存法は令和6年1月1日から再度スタートします。

電子帳簿保存法はこれまで何度か改正され、特に取引関係書類の保存について、データ保存か紙での保存でよいのかあるいはデータと紙での併用保存なのかがわかりにくく、混乱している事業者の方が多くおられます。

ここでは、目前に迫った改正電子帳簿保存法のルールがどのように変わったのか、その対応方法はどのようになるのかなどを電子取引データ保存の扱いを中心に解説します。

目次

1 そもそも電子帳簿保存法とは?

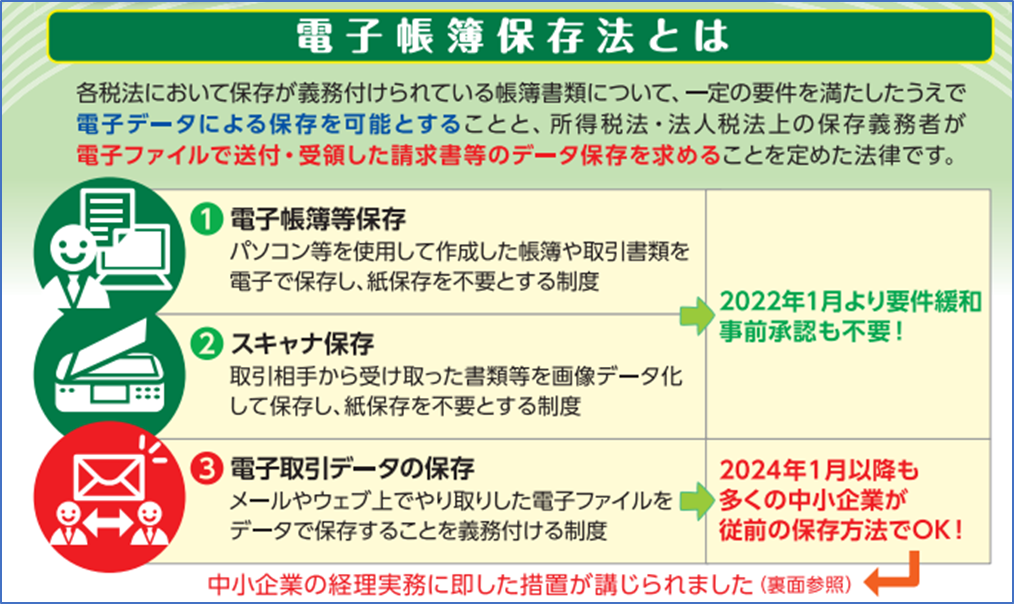

電子帳簿保存法とは、会計帳簿やその根拠となる領収書、請求書などの書類を紙媒体ではなく電子データとして保存することを認めた法律です。

電子帳簿保存法は3つの制度によって構成されています。

①電子帳簿等保存

パソコン等を使用して作成した帳簿や取引書類を電子データで保存し、紙での保存を不要とする制度で、会計システムや文書管理システムなどで作成した帳簿書類の電子データ保存を認める制度です。

②スキャナ保存

取引相手から受け取った書類等をスキャナで読み取って画像データ化して保存し、紙保存を不要とする制度です。

③電子取引データ保存

メールやWEB上でやり取りした電子ファイルをデータで保存することを義務付ける制度です。

– 国税庁の資料から引用 –

この三つの制度のうち、特に対応が必要なのは、③「電子取引データ保存」です。

①電子帳簿等保存と②スキャナ保存は希望する事業者が対象になりますが、③「電子取引データ保存」だけは、個人事業者を含めすべての事業が対象になり、義務付けられる制度になっています。

現在、取引関係の請求書や領収書などを保存するとき、データ保存か紙保存かで多くの事業者が困惑しているのは電子帳簿保存法の義務化された「電子取引データ保存」のことなのです。

電子取引データ保存について詳しく見てゆきます。

2 電子取引データの保存

電子取引データの保存のルールは、請求書、領収書などを

・データで受け取った場合は、データのまま保存しなければならない

・もともと紙で受け取った請求書や領収書は紙で保存すれば問題ない

とされており、令和6年1月1日からは、原則としてこのルールが適用されます。

– 国税庁の資料から引用 –

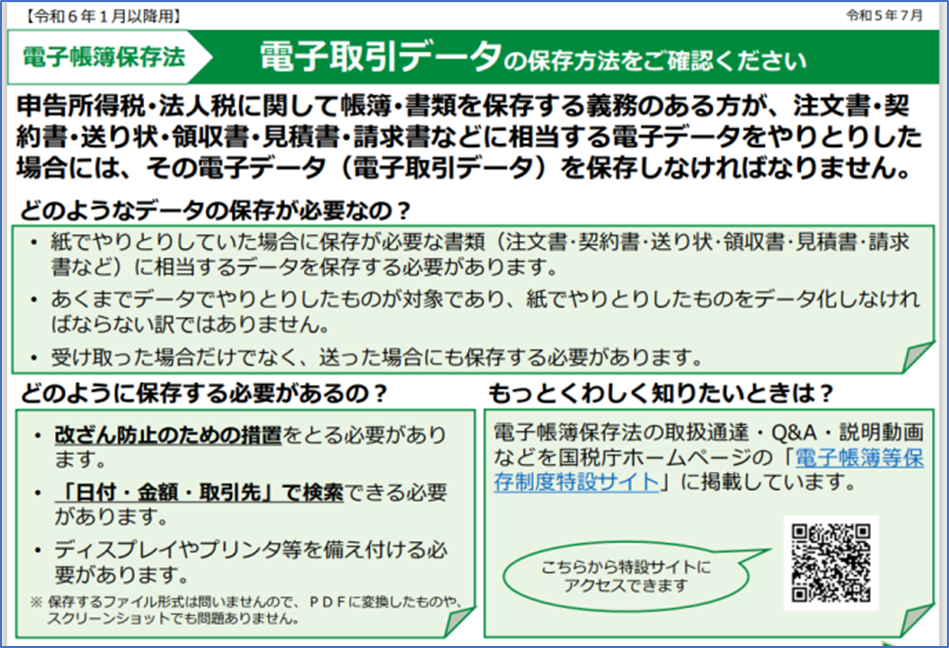

■「電子取引データ保存」の対象となる書類

「電子取引データ保存」の対象となる書類とは次のようなものが対象になります。

申告所得税・法人税に関して帳簿・書類の保存義務が課されている

・注文書 ・契約書 ・送り状 ・領収書 ・見積書 ・請求書などが該当し、

取引相手などからの上記の書類で電子取引データと呼ばれるものについては、

・電子メールで添付された領収書や請求書など

・ECサイトからの利用明細 (Amazonなどでのネットショッピング)

・カード、交通系ICカードの利用明細

が相当します。

■電子取引データ保存の原則ルール

電子帳簿保存法の電子データ取引データ保存には従来から次の3つの原則ルールがあります。

①改ざん防止のための措置を取っていること。

・システムを整備する

・事務処理規定を整備する

のどちらかになります。

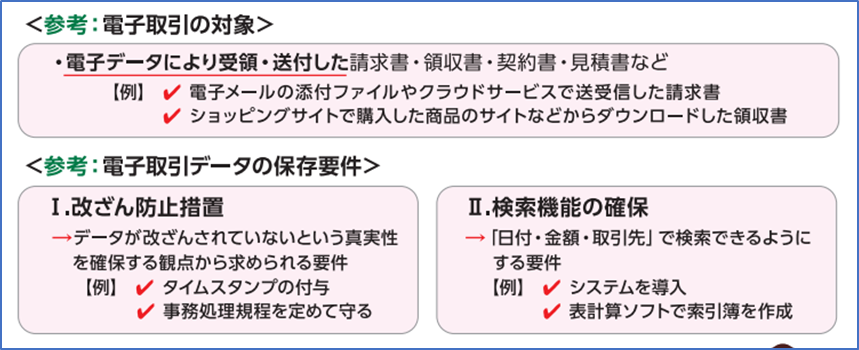

<改ざん防止の措置とは>

デジタルの領収書や請求書は複製や記載内容の編集など改ざんが紙のものより容易にでき、見た目だけでは判断し難いものなので、電子帳簿保存法では帳簿類の電子データについて、次の改ざん防止措置を講ずるよう求めています。

改ざん防止措置には、次4点が挙げられます。

・タイムスタンプが付与された後の授受

・7営業日以内に(又は最長2ヶ月+7営業日以内に)タイムスタンプを付与する

・訂正削除の防止に関する事務処理規程の備付け

・データの訂正、削除を行った場合にその記録が残る又は訂正削除ができないクラウドサービス等

を利用して取引データをやりとりする

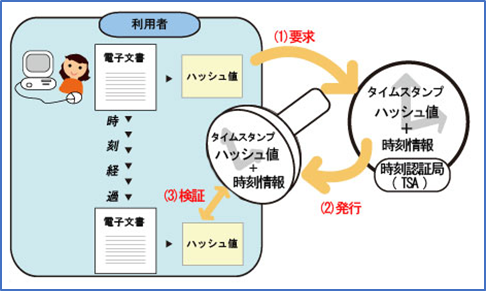

<タイムスタンプとは>

電子化された書類が原本であることを担保するための仕組みであり、以下のことを証明する技術です。

・タイムスタンプを付与した時点でデータが存在していたこと(存在証明)

・タイムスタンプが付与した時点からデータが変更されていないこと(非改ざん証明)

◆訂正削除の防止に関する事務処理規程とは

電子データの削除・訂正は、原則禁止であり、削除・訂正する場合は、「取引情報訂正・削除申請書」を作成し、削除訂正内容を記録として残すという規定です。

国税庁が公表している、法人用及び個人事業者用の「電子取引データの訂正及び削除の防止に関する事務処理規定」のサンプルを参考にして作成することができます。

②ディスプレイやプリンタ等を備え付けておくこと

電子データなのですぐ見られるようにしておいてくださいという意味になります。

まずは、どこの事業所などでも大丈夫でしょう。

③電子データの検索機能を確保すること

電子データを単に保存しておくだけではなく、「日付」「金額」「取引先」のいずれかでそれぞれの項目で検索できるようにしておかなければなりません。データ保存の方法のハードルが上がってきます。

◆検索機能の確保とは

電子取引データの保存に際しては、次の項目ごとに検索できる機能を持たせておかなければなりません。

・取引年月日、取引額、取引先により検索できること

・日付または金額の範囲指定により検索できること

・二つ以上の任意の記録項目を組み合わせた条件により検索できること

データを保存する際には,データのファイルごとに、取引年月日、取引額、取引先の項目を入力して保存し、検索にヒットするようデータを保存しておく必要があります。

国としては、この原則ルールを令和4年1月1日から適用して電子取引データ保存を一気に進めようと考えていましたが、結局、電子取引データ保存はハードルが高くて事業者の対応が追い付かなかったため、令和5年12月31日までは、2年間の「宥恕措置」が後から設けられていました。

※「宥恕措置」とは、

「やむを得ない事情であれば請求書等を紙保存してもOKです!」という意味で、

“現時点では、電子データ保存についての準備を整えることが困難で間に合いませんでした”程度の事情で認められてしまうことになり、実質的には、令和5年12月31日まではほとんどの事業者が紙で保存してもOKという状態になっています。

■電子取引データ保存の緩和措置

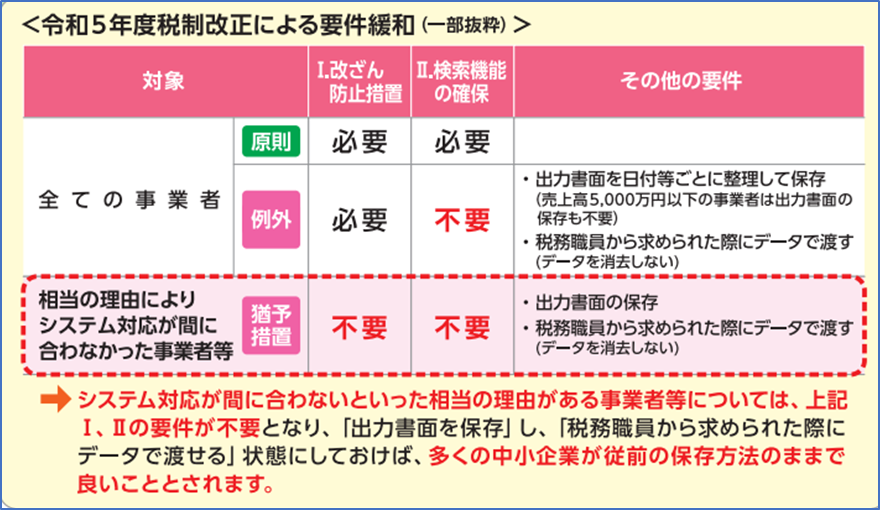

令和5年度の税制改正により、電子取引データ保存については、次の要件が緩和されました。

– 日本商工会議所の資料より引用

①相当の理由により、システム対応が間に合わなかった事業者

・改ざん防止措置が不要

・検索機能の確保が不要

◆相当の理由とは

国税庁では、

・人手不足

・システム整備が間に合わない

・資金不足

としており、中小企業、零細事業者、個人事業主などが、人手、資金面から電子データ保存が困難であると税務署が認めればよいとされています。

この場合、その旨を税務署に届け出る必要はありません。

このことにより、殆どの事業所が該当するような幅広い理由でも認められることになります。

②基準期間の売上高が5000万円以下の事業者

・検索機能の確保が不要

これまでは、対象が売上高1000万円以下であったが、今回の緩和措置により5000万円以下が対象になることにより、大半の中小企業や個人事業者が対象になることになります。

ただし、2つの緩和措置が設けられたといえ、電子データでやり取りしたデータについては、ダウンロード及び書面出力がきる状態にしておく必要があります。

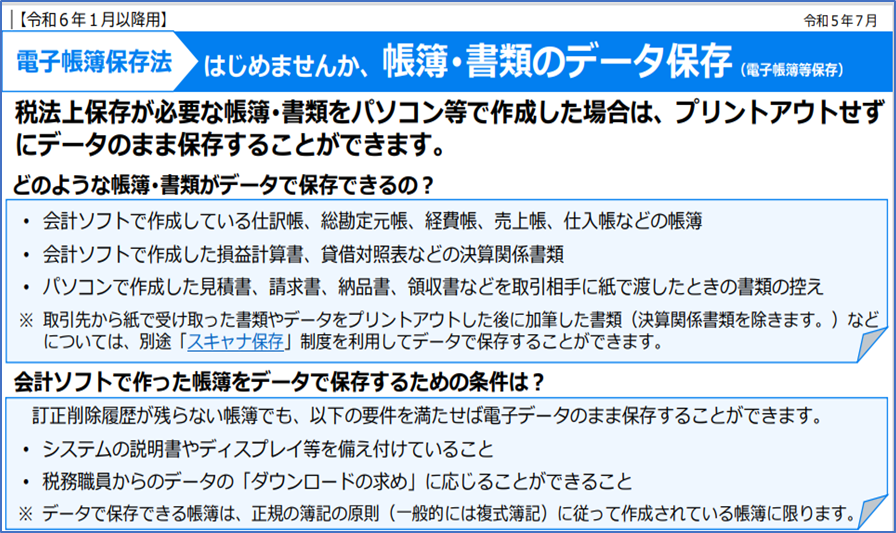

3 電子帳簿等保存

パソコン等を使用して作成した帳簿や取引書類を電子データで保存し、紙での保存を不要とする制度で、会計システムや文書管理システムなどで作成した帳簿書類の電子データ保存を認める制度です。

◆最初から一貫してパソコン等で作成している帳簿や国税関係書類は、プリントアウトして保存するのではなく、電子データのまま保存ができます。

例えば、会計ソフトで作成している仕訳帳やパソコンで作成した請求書の控え等が対象です。

◆一定の範囲の帳簿を「優良な電子帳簿」の要件を満たして電子データで保存している場合には、後からその電子帳簿に関連する過少申告が判明しても過少申告加算税が5%軽減される措置があります(あらかじめ届出書を提出している必要があります。)

– 国税庁の資料から引用 –

※電子帳簿等保存の導入を希望する事業者が対象になります。

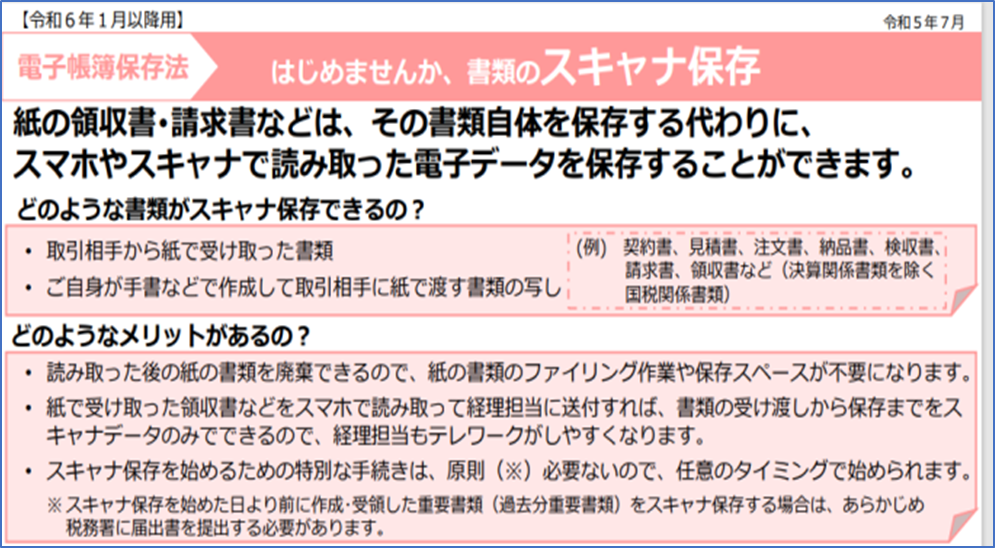

4スキャナ保存

取引相手から受け取った書類等をスキャナで読み取って画像データ化して保存し、紙保存を不要とする制度です。

決算関係書類を除く国税関係書類(取引先から受領した紙の領収書・請求書等)は、その書類自体を保存する代わりに、スマホやスキャナで読み取った電子データを保存することができます。

– 国税庁の資料から引用 –

※スキャナ保存の導入を希望する事業者が対象になります。

5 参考

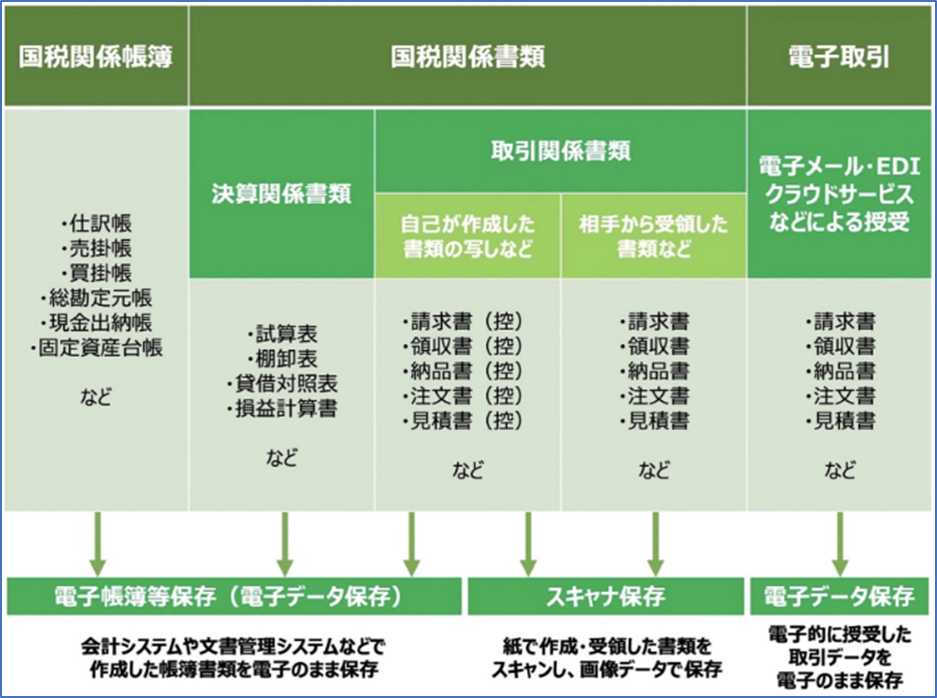

電子帳簿保存法の対象となる書類を制度別に整理したものが次表です。

6 まとめ

電子帳簿保存法はデジタル化の進展に伴い、電子データ利用による企業や事業所の経理業務の効率化とペーパーレス化を追求したものであると同時に国の税務調査の簡便化を図ることを目的にしていることは明らかです。

電子帳簿保存法における電子取引データの保存については中小企業や小規模事業者、個人事業者を含めて全て義務化されていますが、これまでの原則ルールに売上高5000万円以下とシステム導入ができない相当の理由がある事業者に緩和措置が加えられたことにより、これらの事業者の電子データ保存データに改ざん措置と検索機能を備える必要がなくなったことは、中小企業者や個人事業者にとっては朗報であることは間違いありませんが、これまでと同じように紙での保存だけでいいわけではなく、データでやり取りした取引データはデータで保存しておかなければならないことに注意をする必要があります。

さらに、令和6年1月1日から施行の電子帳簿保存法はあくまでも猶予措置であり、今のところこの猶予期間に期限が設けられていませんが、いつ原則ルールの適用がされるかわかりません。

その意味でも、中小企業者や個人事業者の方は、できるところから関連する資料については、スキャナなどを活用して電子データ化を進めていくのが得策であると言えます。

まちの小売店や小規模事業者に向けた情報は次のリンクをご覧下さい

⇒ まちの小売店などの電子帳簿保存法への対応/紙保存でもOK?

より詳しい情報については、次の国税庁のホームページ、パンフレットのリンクをご覧下さい。

⇒ https://www.nta.go.jp/law/joho-ikaishaku/sonota/jirei/tokusetsu/index.htm

⇒ https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/08.htm

コメントを残す