2023年10月にインボイス制度がスタートしてから免税事業者というフレーズがにわかに注目されるようになりました。

特に小規模事業者にとっては、免税事業者でも課税事業者になれることを耳にすると、ことは収益と資金繰りなど経営に関係することから、はたしてこのまま免税事業者として続けていくことが気がかりになってきます。

ここでは、免税事業者と課税事業者のどちらがいいのかを考える上でのヒントを探ってみました。

目次

1 免税事業者と課税事業者の違い

(1)免税事業者とは

前々年度の課税売上が1,000万円以下で、消費税を納める義務がない事業者のことをいいます。

一方で、消費税を納める義務がある事業者のことは「課税事業者」といいます。

(2)免税事業者の条件

免税事業者の条件として、次の2項目があります。

①新たに開業した個人事業者、資本金または出資金が1,000万円未満の新たに設立された法人

②個人事業者または法人の基準期間における課税売上高が1,000万円以下である。

他に、新設企業については基準期間がないため、初年度と次年度は免税業者となります。

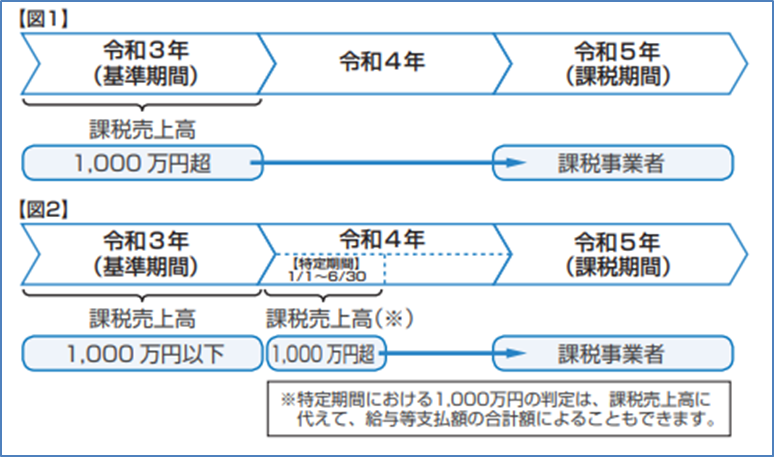

◆基準期間とは

納税義務が免除されるかどうかを判定する期間で、個人事業者の場合は課税期間の前々年、法人の場合は前々事業年度になります。

個人事業者の場合は、確定申告と同じその年の1月1日から12月31日になります。

ただし、規準期間に課税売上高が1000万円を超えていなくても翌年の1月1日 から6月30日の期間に1000万円を超えていれば課税事業者になるので注意が必要です。

◆課税売上高とは

課税対象となる売上高のことで、国内で対価を得て行う取引でほとんどの商品やサービスが課税対象になり、これ以外に以下のものも消費税の課税対象になります。

・原稿料 ・印税 ・講演料 ・出演料 ・講師謝金 ・インターネットによるサイドビジネス収入

一方で、土地の売買や住宅の賃貸料、社会保険診療費、輸出商品、給付金、補助金などは消費税の対象外で非課税になります。

2免税事業者のメリット・デメリット

免税事業者には、消費税の申告・納付義務がないメリットがある一方で、消費税の還付を受けられない点や、インボイス制度における適格請求書を発行できない点がデメリットになります。

◆メリット

免税事業者には消費税の申告・納付義務がありません。

・申告事務が不要

・顧客から受け取った消費税はすべて売上として手元に残る

・小規模事業者にとっては、資金繰り面で有利になる

◆デメリット

インボイス制度では免税事業者は適格請求書を発行できません。

・免税事業者の取引先は、原則として消費税の仕入税額控除を受けることができないことにより

(ただし、2029年9月までは経過処置あり)課税事業者は免税事業者との取引を回避する

可能性がある。

・取引先から消費税分の値下げを迫られ、やむを得ず値引きに応じなければならないことが

生じる可能性があります。

この2点により、免税事業者は収益に大きな影響を受けることになりかねません。

また、課税事業者の場合は、仕入税額を控除して消費税を納付しますが、その際に控除しきれない部分があるときは、確定申告を行えば還付されます。

さらに、課税事業者は設備投資や広告宣伝費によって売上を上回る経費を使った年は、消費税の還付を受けられることがあります。

3 免税事業者でも課税事業になることができる

インボイス制度により前述のような取引先との関係で適格請求書を発行した方がよさそうな場合は、免税事業者でも税務署に届け出をすることにより、課税事業者になり適格請求書を発行することができます。

ただし、2年間は免税事業者に戻ることができないので注意を要します。

◆免税事業者から課税事業者になるための手続き

免税事業者から課税事業者になるためには、納税地の税務署に「消費税課税事業者選択届出書」を提出する必要があります。

詳しくは次の国税庁ホームページをご覧ください。 ⇒https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/1461_01.htm

◆免税事業者が課税事業者になった場合の特例

免税事業者から課税事業者になった場合に納付する消費税を減額することができる方法として次の2点が挙げられます。

①2割特例

本制度は、インボイス制度の発足を機に免税事業者から課税事業者になった場合に受けられる特例です。

2割特例の適用を受けた年(事業年度)については、売上に係る消費税額の2割を納付すれば足ります。

売上に対して仕入れが少ない事業者は、2割特例を利用することにより、納付すべき消費税額を大幅に軽減させることができます。

・2割特例の適用を受けられるのは、2023年10月1日から2026年9月30日までの日の属する

各課税期間です。

・2割特例を受けるには、事前の届出は必要なく、消費税の申告時に消費税の確定申告書に

2割特例の適用を受ける旨を付記することで適用を受けることができます。

詳しくは次の国税庁ホームページをご覧ください。

⇒https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

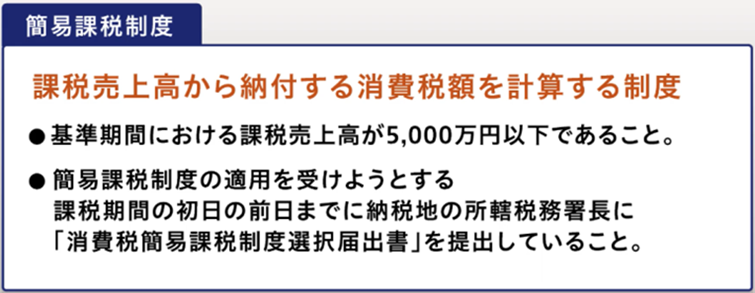

②簡易課税制度

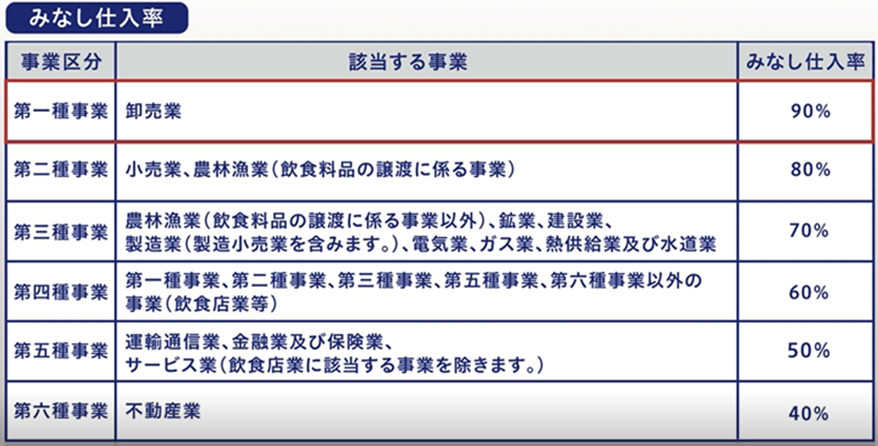

基準期間における課税売上高が5000万円以下である事業者は、簡易課税制度の適用を受けることができます。

簡易課税制度とは、消費税の仕入税額控除の金額を「みなし仕入率」(下表)によって計算する制度です。実際の仕入額にかかわらず、売上消費税の額にみなし仕入率を掛けて、仕入税額控除の金額を計算します。

簡易課税制度の概要は次の通りです。

詳しくは次の国税庁のホームページをご覧下さい

⇒https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

免税事業者が課税事業者になったとしても、2つの特例を活用することにより、納付する消費税を減額することができます。

4 まとめ

小規模事業者にとって、免税事業者でいるか課税事業者になるか悩ましいところですが、

・顧客から受け取った消費税はすべて売上として手元に残る

・これまで取引があった課税事業者が離れるリスクがある。

ことと、一方で課税事業者になった場合、

・3年間の期限付きの「2割特例」

・「簡易課税制度」

を活用した場合における納付が必要な消費税の削減の程度

を自分の店や事業所の経営状況を慎重に勘案して、このまま免税事業者のままでいるのか、消費税を納付してでも課税事業者になったほうがよいのか,税理士を交えて慎重に検討する必要があります。

コメントを残す